电源管理芯片价格一涨再涨的背后之一:市场格局篇

电源管理芯片价格一涨再涨的背后之一:市场格局篇

6月28日,从事电源管理等高性能模拟IC设计的力芯微在科创板上市,上市首日股价一日涨幅达327.63%。

无独有偶,7月2日,明微电子6个交易日涨幅达120%,去年12月18日上市以来涨幅达650%,成为今年最牛芯片股。

股市是经济晴雨表,源管理相关公司业绩暴涨反映了行业整体的高景气,热炒正是PMIC市态的一个缩影。

不过,俗话说:物以稀为贵,面对整个电子产业链的芯片短缺,涨价顺理成章;进一步引发了下游企业对成本上涨的焦虑……恶性循环就这样开始了。

电源管理应用包罗万象

用量大面广来形容PMIC再恰当不过。天上飞的,地上跑的,大到交通工具,小到消费电子产品,都要用PMIC。

简单讲,凡是“管电”、“充电”、“用电”的地方,基本上都有PMIC的身影,作用是将电力分配给设备中的不同组件;还有一类是高性能PMIC,在多通道单个IC中集成了多种电源管理功能。此外,LED、各种电机都需要特定的PMIC来驱动。所以我们关注的是管理交直流电源的芯片范畴。

PMIC设计龙头的电源管理及相关产品

普通电源管理产品高度关注成本,市场竞争激烈;特定PMIC则高度关注性能和节能。按组件类型细分,包括开关稳压器、LDO(低压差稳压器)、电池管理IC、多通道PMIC和其他电源ASIC等。以电池管理IC为例,它可以有效监测和控制电池电量,需要最高的性能和最低的损耗,其市场由拥有最佳技术的玩家统治,特别是对混合信号有深入了解的模拟器件厂商。

如今,更高效率、更小尺寸、更低噪声和更好系统智能的创新已成为可持续未来的主要诉求,而包括PMIC在内的功率半导体已成为实现电子产品创新的关键。电源管理的智能化功能甚至可以在电池电量耗尽时让系统“即时接通”。其应用涵盖汽车和运输、移动和消费、医疗、工业、计算、电信和基础设施等,特别是在当今电动汽车、ADAS、IoT、5G等领域大有用武之地。

Yole预计,到2024年,电源管理市场将增长至213亿美元,年复合年增长率1.9%,主要增长市场是汽车、交通和工业。汽车预计将以4.3%的CAGR增长,推动力是ADAS的引入和电气化。随着自动驾驶性能的提高,预计未来几年将有越来越多的传感器和摄像头引入汽车,电源管理产品的数量也将随之增加。汽车电气化的逆变器及电池系统也需要增加电源管理。

在工业领域,需要提高效率和降低功耗,推动了节能电机驱动的使用,年CAGR可达4.6%,到2024年达到40亿美元。

物联网的扩展也是电源管理增长的重要因素,因为发射器要使用特定PMIC,也包括处理大量云信息的数据中心,以及可穿戴医疗保健产品。

巨头口中的一块肥肉

IC Insights数据显示,2019年PMIC组件约占芯片市场出货总量的21%,位列第一,超过第二和第三类芯片出货量总和,达640亿颗。算下来,地球人每年都要用10颗这样的芯片。因此,PMIC是模拟芯片市场最大的细分市场。方正证券的预测更为乐观,2026年全球PMIC市场规模将达550亿美元。

虽然PMIC看似不起眼,但却是欧美头部企业口中的一块肥肉,其全球份额在70%以上。目前,我国国产率还不到两成。

PMIC涉及行业众多,细分产品非常多;厂商产品品类越多,竞争力就越强,就能占据更多市场。德州仪器(TI)是PMIC设计龙头,其产品约有12万种,这得益于其2011年斥资65亿美元收购52年历史的美国国家半导体。位居第二的是高通,市场份额超过15%,作为全球领先的无线科技创新者能够有此成就让人难以想象。位列第三的ADI相关产品有4万多种,英飞凌等也不可小觑。

PMIC属于模拟技术,涉及大量专利壁垒,收购是获得技术优势的捷径。事实上,ADI、安森美、瑞萨电子等公司也都通过收购扩展了在该领域的份额和技术优势。

电源管理市场在变天

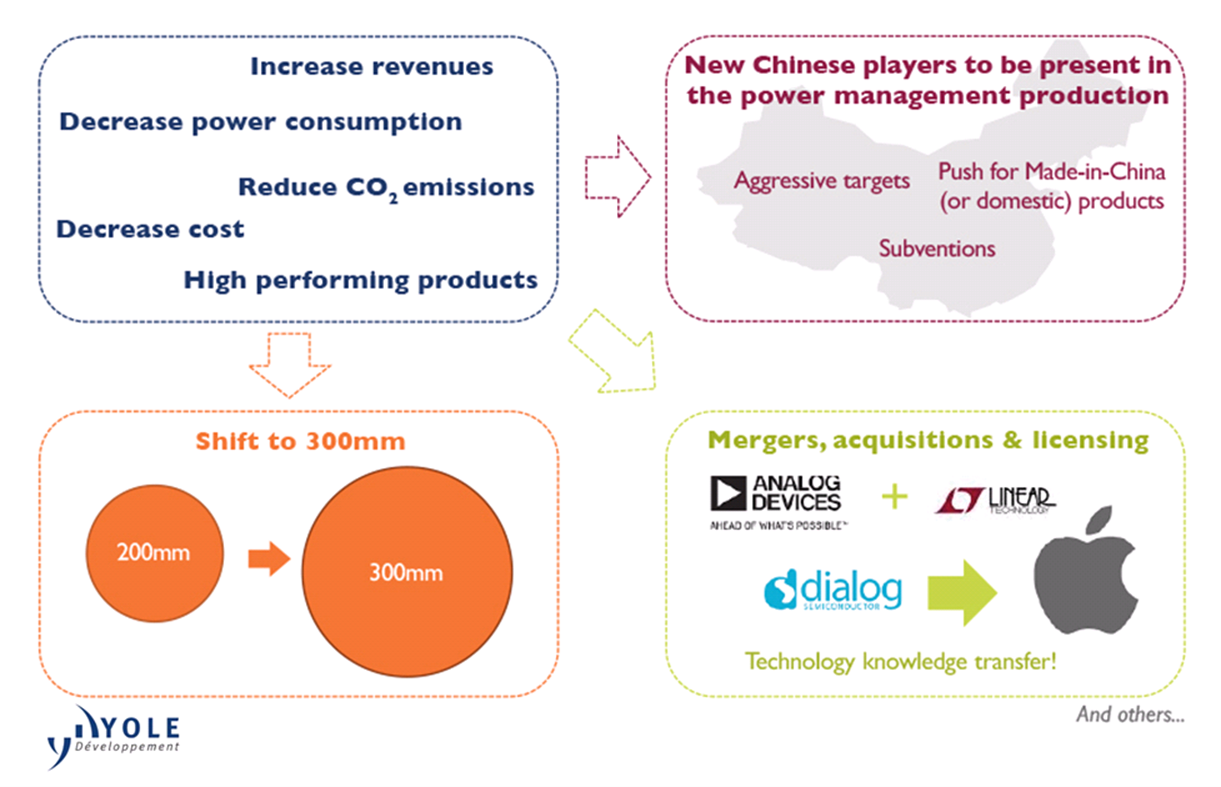

原本应是一片光明,2019年12月,整个电子行业还是踌躇满志。PMIC市场也似乎在向好的方向转变。当时,Yole功率电子与化合物半导体业务分析师Ana Villamor说:“我们觉得电源管理产业已经相当成熟了,2018年市值为190亿美元,厂商的地位也已经确立”,但他也指出:“如果我们深入观察,就会发现很多事情即将发生改变。如今的电源管理市场发展的驱动力来自社会影响和战略决策。”

按应用划分的电源管理市场演变

按应用划分的电源管理市场演变

Yole分析师们认为,说到社会影响,中国是一个很好的例子。中国的环境意识在发生重大改变。二氧化碳排放和功耗的降低已成为政府的主要关切,推动了对节能产业的大力补贴。不仅如此,中国还特别关注增加国产产品市场份额。“在寻找降低功耗解决方案的道路上,电源管理已经成为拼图中至关重要的一块,越来越多的中国公司因此而受到强大激励,他们正在实现自己的PMIC,”Yole功率与无线部主管Claire Troadec说。

在代工层面已经发生了变化,许多中国晶圆厂都将其此前用于CMOS工艺的200mm设备重复用于BCD工艺,用来制造PMIC。

不过,制造不难并不代表研发门槛低。甚至不怵研发的苹果也没有搞定PMIC,不得不在2018年斥资6亿美元收购英国Dialog电源管理业务,才了却了自2007年首款iPhone问世以来一直依赖Dialog来管理电池续航时间的心事。此前,除了Dialog,拆解报告显示,苹果还使用德州仪器、意法半导体(ST)和高通的类似芯片。收购使苹果改变了自己的商业模式,成为了自己的供应商,从而控制了供应链,并将自己定位为全球规模较大的PMIC制造商之一。

苹果收购Dialog电源管理份额大增

其他例子,华为高端手机充电器生产曾一度陷入困境,三星Note7电池事故,都与电源管理技术脱不开关系。

为占领PMIC制高点,行业开始洗牌。一些大公司采取行动进一步推升自己的市场份额和收益。为了以可承受成本制造高性能产品,终端用户在将技术所有权收归己有。

为了在不收购公司的情况下增加利润,转移到300mm工艺是大型制造商的另一种明智选择。ST总裁兼首席执行官Jean-Marc Chery曾表示:“产能利用率是衡量一个晶圆厂工业绩效和经济绩效的关键参数。”几年前,一些公司的晶圆厂已经处于满负荷运转模式,德州仪器、英飞凌等都在将BCD技术转向300mm晶圆。台积电、TowerJazz和联华电子各代工厂也在用300mm工艺用于PMIC生产。

影响电源管理市场的因素

- 2018年5月,英飞凌宣布在奥地利新建一座300mm晶圆厂,2020年9月基本建成,目前还没有投产消息。

- 2018年,ST新的Agrate R3 300mm晶圆厂立项,2021年6月仍处于在建阶段,主要生产模拟、功率和混合信号芯片。

- 2019年4月,安森美半导体以4.3亿美元收购GlobalFoundries(格芯)纽约州300mm晶圆厂。

- 2019年9月,联华电子宣布收购三重富士通全部股权,包括300mm产线。

- 2020年2月,以色列芯片巨头TowerJazz与合肥签约,即将落地中国的传言得到证实:“已签意向性协议”。

- 2020年7月,ADI斥资近210亿美元收购美信,合并市值超680亿美元,被称为当年最大芯片行业收购案。

- 2021年6月,德州仪器仅花9亿美元拿下美光闲置的300mm晶圆厂,不过将生产闪存。

2019年全球代工厂洗牌大幕拉开,至今没有落幕。

所有这些超大规模的投资不仅聚焦PMIC,也关注完整的成套电源产品。通过这种方式,“大鱼”将变得更大,而小公司将不得不采取行动来保有一席之地。下一个被鲸吞的是谁呢?

动荡之中,大鱼还没有消化好吞下的食物,并购使产能趋于集中,整合需要时日,释放前的真空期在所难免。

2020年11月初,苹果新机型iPhone 12因PMIC短缺出现供货不足就是明证。

篇幅所限,先聊到这里,下一次再聊聊PMIC供应链遭受的连环打击及其对未来行业发展的影响,当然还有应对之策。